Οι επενδυτές ποντάρουν σε περαιτέρω πτώση του δολαρίου ΗΠΑ μετά την πρόσφατη υποχώρηση του. Οι επιπτώσεις της τραπεζικής κρίσης του περασμένου μήνα περιορίζουν τον βαθμό που η Ομοσπονδιακή Τράπεζα των ΗΠΑ μπορεί να αυξήσει τα επιτόκια και οι Αμερικανοί επενδυτές αναζητούν αποδόσεις στο εξωτερικό.

Μετά από μια ανοδική πορεία 18 μηνών, η οποία το οδήγησε σε υψηλό 20 ετών έναντι πολλών νομισμάτων τον περασμένο Σεπτέμβριο, το δολάριο υποχωρεί καθώς οι αναλυτές έχουν χαμηλώσει τις προσδοκίες τους για αυξήσεις των αμερικανικών επιτοκίων. Την περασμένη εβδομάδα το δολάριο σημείωσε το χαμηλότερο επίπεδο του τελευταίου έτους έναντι του ευρώ, καθώς και έναντι άλλων νομισμάτων, σύμφωνα με τους Financial Times.

Παρά τις πτώσεις, τα hedge funds και ορισμένοι αναλυτές πιστεύουν ότι οι μεγαλύτερες δυνατότητες για αυξήσεις των επιτοκίων στην ευρωζώνη, όπου η οικονομική ανάπτυξη βελτιώνεται, και στο Ηνωμένο Βασίλειο θα συνεχίσουν να ασκούν καθοδικές πιέσεις στο δολάριο.

«Το δολάριο είχε μια φανταστική πορεία, αλλά αρχίζει να αλλάζει», δήλωσε ο Alan Ruskin, επικεφαλής διεθνούς στρατηγικής της Deutsche Bank. «Η απαισιοδοξία που είδαμε πέρυσι για την Ευρώπη μετά την έναρξη του πολέμου Ρωσίας-Ουκρανίας εξασθενεί και, ταυτόχρονα, άλλα νομίσματα έχουν τις δικές τους θετικές πορείες».

Welt: Το δολάριο λίγο πριν τη δύση του

Οι κερδοσκοπικοί έχουν περίπου διπλασιάσει τις short θέσεις τους στο δολάριο από τα μέσα Μαρτίου, σύμφωνα με υπολογισμούς της Refinitiv που βασίζονται σε στοιχεία της CFTC, γεγονός που δείχνει ότι τα hedge funds στοιχηματίζουν ότι το δολάριο θα πέσει περαιτέρω. Στα πιο πρόσφατα εβδομαδιαία στοιχεία, τα οποία είναι μέχρι τις 10 Απριλίου, οι κερδοσκόποι…πρόσθεσαν στις short θέσεις τους, ανεβάζοντας το σύνολο στα 10,73 δισ. δολάρια.

Η βελτιωμένη εικόνα της Ευρώπης και τα επιτόκια

Ο Ράσκιν της Deutsche επισήμανε τη βελτιωμένη οικονομική εικόνα στην Ευρώπη και την υπόθεση ότι ο Καζούο Ουέντα, ο νέος διοικητής της Τράπεζας της Ιαπωνίας, μπορεί να χαλαρώσει τη μακροχρόνια εξάρτησή της από την εξαιρετικά χαλαρή νομισματική πολιτική εν μέσω ανοδικών πιέσεων στα επιτόκια, τα οποία αποτελούν βασικούς παράγοντες της πορείας των νομισμάτων.

Η Ευρωπαϊκή Κεντρική Τράπεζα αναμένεται να αυξήσει τα επιτόκια κατά μισή ακόμη μονάδα στο 4% έως τον Ιούνιο, καθώς η ανάπτυξη και η αγορά εργασίας υποδαυλίζουν τους φόβους ότι η μάχη κατά του πληθωρισμού δεν έχει κερδηθεί πλήρως, παρά τις ηπιότερες αυξήσεις του γενικού επιπέδου τιμών.

Και παρόλο που ο Ουέντα έχει παραμείνει μέχρι στιγμής στη στρατηγική του προκατόχου του, αυτό δεν έχει καταφέρει να περιορίσει τις εικασίες ότι η Ιαπωνία θα επιδιώξει να χαλαρώσει σταδιακά την πολιτική της BoJ για τον έλεγχο της καμπύλης αποδόσεων, ώστε να συμβάλει στη διατήρηση των επιτοκίων σε χαμηλά επίπεδα.

Στο Ηνωμένο Βασίλειο, οι αγορές σχεδόν προεξοφλούν μια αύξηση μισής μονάδας από την Τράπεζα της Αγγλίας έως τον Σεπτέμβριο.

Αντίθετα, μετά την ευρέως αναμενόμενη αύξηση κατά ένα τέταρτο της μονάδας στη συνεδρίαση του Μαΐου, οι αγορές αναμένουν ότι η Fed θα αρχίσει σύντομα να μειώνει τα επιτόκια, εάν επιβεβαιωθούν οι εντεινόμενες προσδοκίες για ύφεση στις ΗΠΑ.

Μετά την κατάρρευση τριών τραπεζών μέσα σε μία μόνο εβδομάδα τον Μάρτιο, μια τακτική έρευνα της Ομοσπονδιακής Τράπεζας του Ντάλας έδειξε απότομη πτώση του όγκου των τραπεζικών δανείων σε όλους τους τομείς. Αρκετές σειρές δεδομένων για την απασχόληση έχουν επίσης δείξει προβλήματα στην αγορά εργασίας, αν και η πιο ευρέως διαδεδομένη μηνιαία έκθεση για τους μισθούς, δεν έχει υποστηρίξει ακόμη κάτι τέτοιο.

«Το σοκ για τις αμερικανικές τράπεζες . . ενισχύει την ιδέα ότι οι ΗΠΑ θα μπορούσαν να εισέλθουν σε ύφεση πριν από άλλες μεγάλες οικονομίες», γεγονός που είναι αρνητικό για το δολάριο, δήλωσε ο Ebrahim Rahbari, επικεφαλής στρατηγικός αναλυτής νομισμάτων της Citigroup.

Οι κινήσεις της Fed

Εν τω μεταξύ, η στήριξη της Fed προς το τραπεζικό σύστημα, συμπεριλαμβανομένης μιας νέας διευκόλυνσης δανεισμού, έχει εν μέρει αντιστρέψει τις προσπάθειές της να συρρικνώσει τον ισολογισμό της. Γνωστή ως ποσοτική σύσφιγξη, αποτέλεσε έναν άλλο τρόπο για τη μείωση της πλεονάζουσας ρευστότητας στο σύστημα, αλλά η ανάγκη της Fed να διοχετεύσει μετρητά στις ταλαντευόμενες περιφερειακές τράπεζες υπονόμευσε αυτές τις προσπάθειες.

«Θεμελιωδώς, οι συναλλαγματικές ισοτιμίες είναι μια προέκταση της νομισματικής πολιτικής – [το] δολάριο είχε μια εξαιρετική πορεία καθώς η Fed ήθελε να σφίξει την πολιτική», δήλωσε ο Chris Turner, επικεφαλής στρατηγικής FX στην ING, προσθέτοντας ότι «Όλα αυτά άλλαξαν στις αρχές του τρέχοντος έτους με τα σημάδια επιβράδυνσης να επιδεινώνονται από την τραπεζική κρίση».

Ωστόσο, τα στοιχήματα των funds για περαιτέρω αδυναμία του δολαρίου θα μπορούσαν να μην επαληθευτούν εάν οι επενδυτές σπεύσουν ξαφνικά σε καταφύγια σε περίπτωση κρίσης.

Αδυναμία

Οι τρέχουσες συνθήκες που επιβαρύνουν το δολάριο «θα μπορούσαν να εξατμιστούν αρκετά γρήγορα εάν οι αγορές αισθανθούν έναν άλλο αδύναμο κρίκο στον χρηματοπιστωτικό τομέα ή στην παγκόσμια οικονομία, καθώς ο κόσμος προσαρμόζεται σε υψηλότερα επιτόκια», δήλωσε η Jane Foley, επικεφαλής στρατηγικής συναλλάγματος στη Rabobank. «[Το] δολάριο θα μπορούσε να κινηθεί αρκετά ψηλότερα χωρίς ισχυρή προειδοποίηση».

Και, όπως συνέβη και φέτος, οποιαδήποτε πορεία προς περαιτέρω αδυναμία του δολαρίου είναι πιθανό να είναι ανώμαλη, καθώς οι επενδυτές εξετάζουν πόσο θα πρέπει οι κεντρικές τράπεζες να σφίξουν τη νομισματική πολιτική για να ελέγξουν τον πληθωρισμό.

«Αν κοιτάξουμε πίσω φέτος, τον Ιανουάριο ήταν σαν ένα σενάριο Goldilocks, καθώς ο πληθωρισμός σε επίπεδο τιμών μειώθηκε. Στη συνέχεια, τον Μάρτιο, λόγω της τραπεζικής αναταραχής, η αγορά αποδυναμώθηκε», δήλωσε ο Αθανάσιος Βαμβακίδης επικεφαλής στρατηγικής συναλλάγματος G10 στην Bank of America, για να προσθέσει ότι «Δεν θα είναι μια ευθεία γραμμή. Θα είναι μια βόλτα με το τρενάκι του τρόμου», είπε.

Latest News

Στο κόκκινο και σήμερα ο S&P 500 - Tο μεγαλύτερο πτωτικό σερί στο 6μηνο

Από τις εταιρείες που έχουν ήδη δημοσιεύσει αποτελέσματα, περισσότερο από το 72% έχουν ξεπεράσει τις προσδοκίες της Wall Street

Στο τέλος εδραίωσαν το θετικό πρόσημο οι ευρωαγορές

Επηρεάστηκαν από ορισμένα εταιρικά αποτελέσματα που δεν ήταν ανάλογα των προσδοκιών, αλλά και της μεγάλης πτώσης του πετρελαϊκού κλάδου

Αγγίζει το 5% η απόδοση του 2ετούς αμερικανικού ομολόγου

Εντείνονται οι ανησυχίες για τη μείωση των επιτοκίων

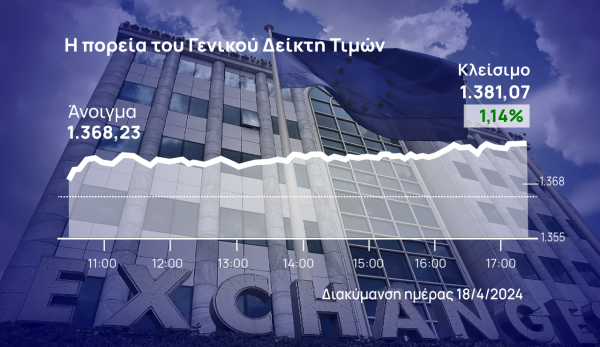

Βρήκε την ώθηση και για τις 1.380 μονάδες το ΧΑ - Ξεχώρισαν Lamda και ΓΕΚ Τέρνα

Ο τζίρος ανήλθε στα 115,9 εκατ. ευρώ και ο όγκος στα 22,8 εκατ. τεμάχια - Δεύτερη ημέρα ανόδου

Χωρίς λύση για τη First Quantum οι εκλογές στον Παναμά - Το 90% αντιδρά στην παραχώρηση του ορυχείου

Η καναδική μεταλλευτική εταιρεία έχασε σχεδόν το ήμισυ της χρηματιστηριακής της αξίας αφού της αφαιρέθηκε η σύμβαση για το ορυχείο Cobre Panama

Νέο ιστορικό υψηλό για το κακάο - Ανησυχίες για συνέχιση του ράλι

Ο τιμές του κακάο σπάνε το ένα ρεκόρ μετά το άλλο

Χαμηλές οι συναλλακτικές ταχύτητες στο ΧΑ, συντηρούνται τα κέρδη

Oι αγοραστές ακόμη δεν κυριαρχούν στο ταμπλό

Aegean και ΔΕΗ οδηγούν υψηλότερα τον Γενικό Δείκτη - Η επόμενη στήριξη

Οι αγοραστές δείχνουν να υπερέχουν στο ταμπλό, σε αρκετούς μάλιστα τίτλους

Συνεχίζουν την ανοδική αντίδραση οι ευρωαγορές

Η Nokia χάνει 3%, καθώς Πρόεδρος και Διευθύνων Σύμβουλος της, Pekka Lindmark, δήλωσε ότι η ζήτηση της εταιρείας έφτασε στο χαμηλότερο επίπεδο κατά το πρώτο τρίμηνο του 2024

Στήριξαν τις ασιατικές αγορές οι επιδόσεις της TSMC

Το κλίμα παρέμεινε επιφυλακτικό μετά τις νέες απώλειες της Wall Street, με τον S&P 500 και τον Nasdaq να πέφτουν για τέταρτη συνεχόμενη μέρα

![Αυτοκινητόδρομος Ε65: Αθήνα – Τρίκαλα σε 3 ώρες το Πάσχα [χάρτης]](https://www.ot.gr/wp-content/uploads/2024/04/E65_kentrikiodos.gr_-90x90.jpeg)